Denne artikkelen vil forklare Black-Scholes-formelen på en enkel måte. Black-Scholes-modellen er en matematisk modell av dynamikken i et finansmarked som inneholder derivatinvesteringsinstrumenter.

Fra den partielle differensialligningen i modellen (kjent som Black-Scholes-ligningen), kan Black-Scholes-formelen utledes. Den gir en teoretisk opsjonspris i europeisk stil og viser at opsjonen har en unik pris uavhengig av verdipapirets risiko og forventet avkastning (i stedet for å erstatte verdipapirets forventede avkastning med en risikonøytral rente).

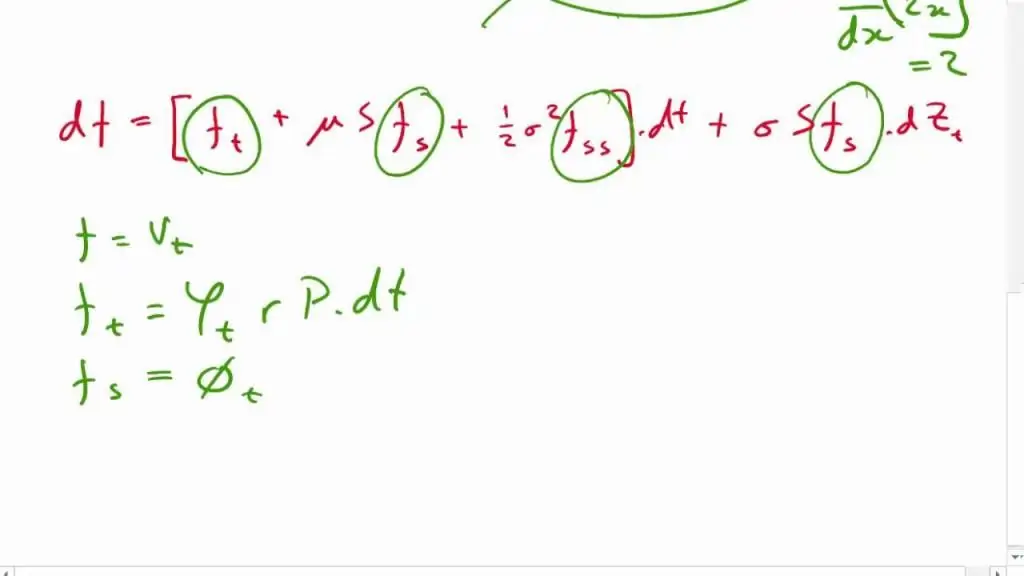

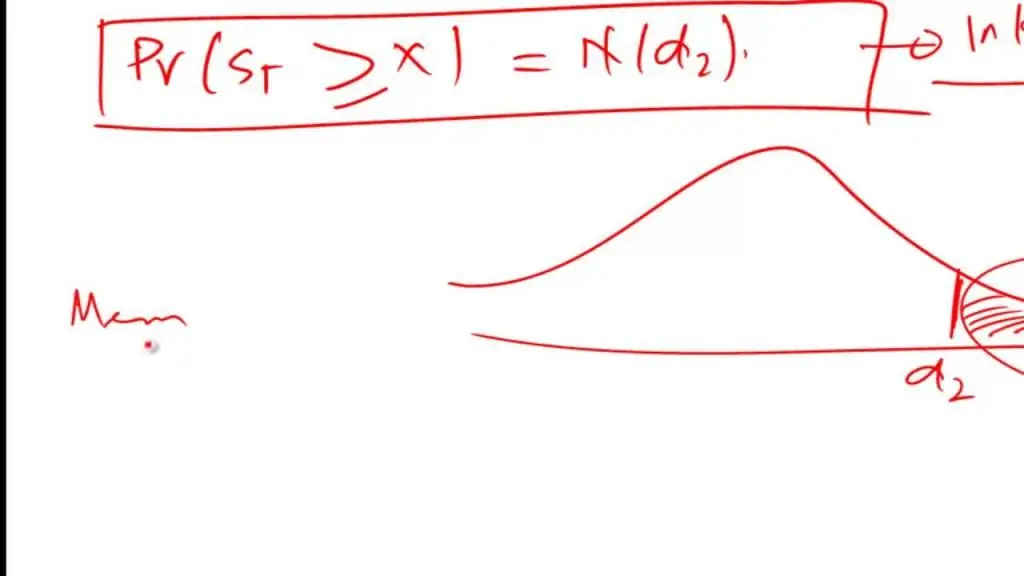

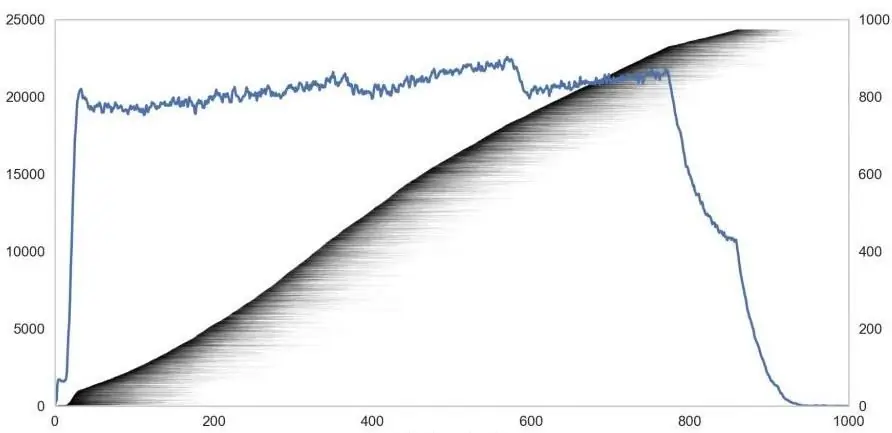

Formelen førte til en boom i opsjonshandel og ga matematisk legitimitet til Chicago Board Options Exchange og andre opsjonsmarkeder rundt om i verden. Det er mye brukt, om enn ofte med justeringer og korreksjoner, av opsjonsmarkedsaktører. På bildene i denne artikkelen kan du se eksempler på Black-Scholes-formelen.

Historie og essens

Basert på arbeid tidligere utviklet av forskere og praktikeremarkeder som Louis Bachelier, Sheen Kassouf og Ed Thorpe, Fisher Black og Myron Scholes på slutten av 1960-tallet viste at dynamisk porteføljerevisjon eliminerte den forventede avkastningen av sikkerhet.

I 1970, etter at de prøvde å bruke formelen på markedene og led økonomiske tap på grunn av mangelen på risikostyring i yrkene deres, bestemte de seg for å fokusere på sitt felt, akademia. Etter tre års innsats ble formelen, oppk alt etter kunngjøringen, endelig publisert i 1973 i en artikkel med tittelen "Pricing Options and Corporate Bonds" i Journal of Political Economy. Robert S. Merton var den første som publiserte en artikkel som utvidet den matematiske forståelsen av opsjonsprisingsmodellen og laget begrepet "Black-Scholes prismodell".

For sitt arbeid mottok Merton og Scholes 1997 Nobel Memorial Prize in Economics, komiteen, og siterte deres oppdagelse av risikouavhengig dynamisk revisjon som et gjennombrudd som frikobler alternativ fra underliggende sikkerhetsrisiko. Selv om han ikke mottok prisen på grunn av hans død i 1995, ble Black nevnt av en svensk akademiker som deltaker. På bildet nedenfor kan du se en typisk Black-Scholes-formel.

Options

Hovedideen med denne modellen er å sikre en opsjon ved å kjøpe og selge den underliggende eiendelen på riktig måte og som et resultat eliminere risikoen. Denne typen sikring kalles «konstant oppdatert deltasikring». Haner grunnlaget for mer komplekse strategier som de som brukes av investeringsbanker og hedgefond.

Risikostyring

Antakelsene til modellen har blitt avslappet og generalisert i mange retninger, noe som har resultert i en rekke modeller som for tiden brukes i derivatprising og risikostyring. Det er forståelsen av modellen, som vist i Black-Scholes-formelen, som ofte brukes av markedsaktører, i motsetning til faktiske priser. Disse detaljene inkluderer ingen arbitrasjegrenser og risikonøytral prising (på grunn av konstant gjennomgang). I tillegg tillater Black-Scholes-ligningen, den partielle differensialligningen som bestemmer prisen på en opsjon, at prisene kan bestemmes numerisk når en eksplisitt formel ikke er mulig.

Volatilitet

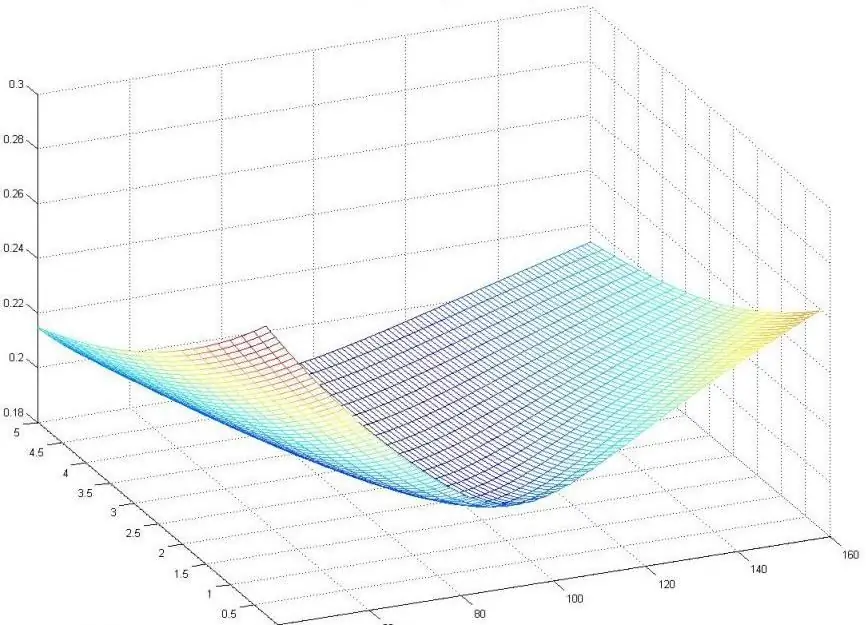

Black-Scholes-formelen har bare én parameter som ikke kan observeres direkte i markedet: den gjennomsnittlige fremtidige volatiliteten til den underliggende eiendelen, selv om den kan finnes til prisen for andre opsjoner. Ettersom verdien av en parameter (enten den er satt eller anrop) øker i den parameteren, kan den inverteres for å produsere en "volatilitetsoverflate" som deretter brukes til å kalibrere andre mønstre som OTC-derivater.

Med disse forutsetningene i tankene, anta at dette markedet også handler med derivater. Vi indikerer at dette verdipapiret vil ha en viss utbetaling på en bestemt dato i fremtiden, avhengig av verdien som aksjen antar.før denne datoen. Overraskende nok er prisen på derivatet nå helt bestemt, selv om vi ikke vet hvilken vei aksjekursen vil ta i fremtiden.

For et spesielt tilfelle av en europeisk kjøps- eller salgsopsjon, viste Black og Scholes at det var mulig å opprette en sikret posisjon bestående av en lang posisjon i en aksje og en short posisjon i en opsjon, hvis verdi vil ikke avhenge av prisen på aksjen. Deres dynamiske sikringsstrategi resulterte i en delvis differensialligning som bestemte prisen på opsjonen. Løsningen er gitt av Black-Scholes-formelen.

Forskjellen mellom vilkår

Black-Scholes-formelen for excel kan tolkes ved først å dele opp kjøpsopsjonen i differansen mellom to binære opsjoner. En kjøpsopsjon bytter kontanter mot en eiendel ved utløp, mens en kjøpsaktiva med eller uten eiendel bare gir en eiendel (ingen kontanter i bytte) og en kontantløs kjøp returnerer ganske enkelt pengene (ingen bytte av eiendel)). Black-Scholes-formelen for en opsjon er forskjellen på to ledd, og disse to leddene er lik verdien av de binære kjøpsopsjonene. Disse binære opsjonene handles mye sjeldnere enn vaniljeopsjonene, men er lettere å analysere.

I praksis er noen sensitivitetsverdier vanligvis forkortet for å passe til skalaen for sannsynlige parameterendringer. For eksempel rapporteres ofte rho delt på 10 000 (endring med 1 basispunkt), vega med 100 (endring med 1 volumpunkt) og theta med 365.eller 252 (1-dagers trekk basert på enten kalenderdager eller handelsdager per år).

Modellen ovenfor kan utvides for variable (men deterministiske) rater og volatilitet. Modellen kan også brukes til å verdsette europeiske opsjoner for utbyttebetalingsinstrumenter. I dette tilfellet er lukkede løsninger tilgjengelig dersom utbyttet er en kjent andel av aksjekursen. Amerikanske opsjoner og aksjeopsjoner som betaler et kjent kontantutbytte (mer realistisk enn et proporsjon alt utbytte på kort sikt) er vanskeligere å verdsette, og et valg av løsningsmetoder (f.eks. gitter og rutenett) er tilgjengelig.

Approach

Nyttig tilnærming: selv om volatiliteten ikke er konstant, hjelper modellresultater ofte med å sette sikring i riktige proporsjoner for å minimere risiko. Selv om resultatene ikke er helt nøyaktige, fungerer de som en første tilnærming som justeringer kan gjøres på.

Grunnleggende for bedre modeller: Black-Scholes-modellen er robust i den forstand at den kan justeres for å takle noen av feilene. I stedet for å behandle noen parametere (som volatilitet eller renter) som konstanter, behandler vi dem som variabler og legger dermed til kilder til risiko.

Dette gjenspeiles i grekerne (endring av opsjonsverdien for å endre disse parameterne eller tilsvarende de partielle derivatene med hensyn til disse variablene) og sikring av disse grekernereduserer risikoen forårsaket av disse parameternes variable natur. Andre defekter kan imidlertid ikke elimineres ved å endre modellen, spesielt halerisiko og likviditetsrisiko, og i stedet håndteres de utenfor modellen, hovedsakelig ved å minimere disse risikoene og stresstesting.

Eksplisitt modellering

Eksplisitt modellering: Denne funksjonen betyr at i stedet for å anta volatilitet a priori og beregne priser fra den, kan du bruke en modell for å bestemme volatilitet som gir opsjonens implisitte volatilitet til gitte priser, tider og innløsningspriser. Ved å løse volatilitet over et gitt sett med streikvarigheter og priser, kan en underforstått volatilitetsoverflate konstrueres.

I denne applikasjonen av Black-Scholes-modellen oppnås en transformasjon av koordinater fra prisområdet til volatilitetsområdet. I stedet for å oppgi opsjonspriser i dollar per enhet (som er vanskelig å sammenligne basert på streik, varighet og kupongfrekvenser), kan opsjonspriser oppgis i form av implisitt volatilitet, noe som fører til volatilitetshandel i opsjonsmarkeder.